跨国药企“专利悬崖”探究

2022-04-26 / 国寿股权投资

专利是国际经济和贸易冲突的焦点,是跨国企业参与国际竞争的重要资本。近年来,因专利权保护期届满而导致销量与利润急剧下降的现象日益突出,全球制药业面临重大挑战,这种被喻为“专利悬崖”(Patent Cliff)的现象引发了业界广泛关注。我国制药业正从仿制药、仿创药阶段,逐步进入创新药的高速发展阶段,开始走向全球竞争。如何抓住机遇抢占仿创药市场,如何提前预防和应对“专利悬崖”,是制药行业需要认真思考、谋划的重点问题。

一、什么是“专利悬崖”

“专利悬崖”是制药行业的一种独特现象。由于药物研发往往具有资金投入多、研发周期长、授权批准规程和市场准入限制严格等特点,这使得药企更依赖专利垄断创造利润。“专利悬崖”指得是重磅药物专利保护期届满后,仿制药以更低价格进入并占领市场,导致专利药物销量骤降的现象。数据表明,全球前十大药企排名每十年、二十年就会发生剧烈更迭,大多药企都受到“专利悬崖”的显著影响,即重磅药物专利到期后,在研管线或并购组合未能推出下一代重磅创新药物。新上榜者大多靠着极具突破性的新一代制药技术平台,从一到两个重磅药物开始,不断向生物制药或器械龙头发展。

二、药企巨头全力应对“专利悬崖”

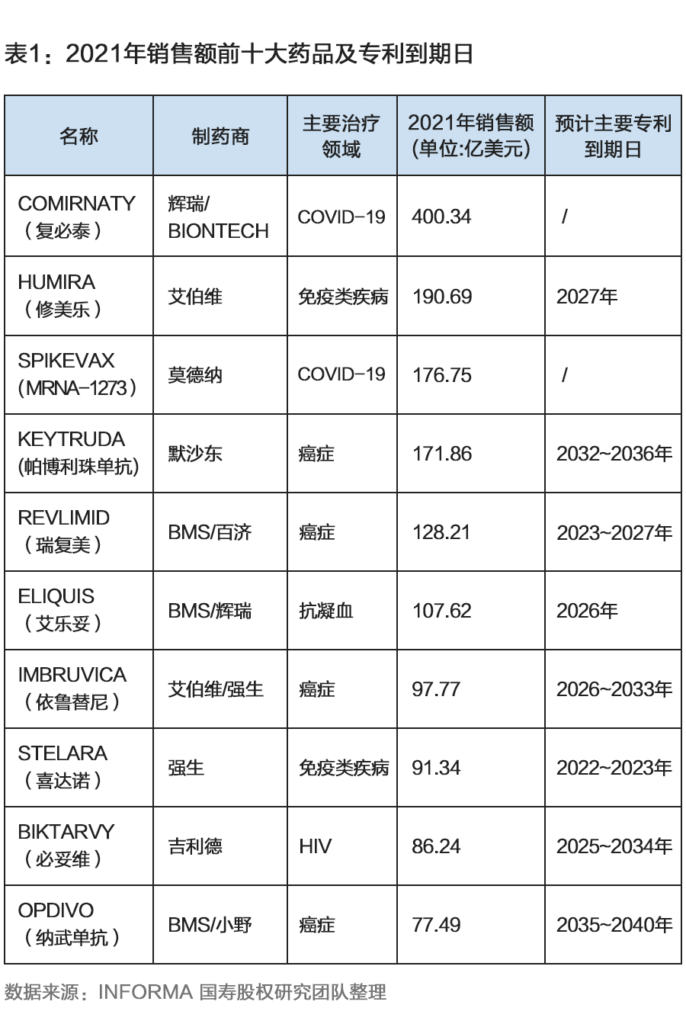

数据显示,2030年前全球将有Humira(修美乐)、Revlimid(瑞复美)等多个重磅药物专利面临到期,尽管各家跨国药企在经营战略、在研管线布局、整体实力等方面不尽相同,但均在全力应对新一轮“专利悬崖”挑战。

(一)强生

作为目前全球市值最高的药企 ,强生近年多款重磅药专利到期,公司销售额面临巨大压力。2030年前,强生预计将有23款药品专利陆续到期。特别是,强生银屑病重磅药Stelara(喜达诺)专利即将于2024年前陆续到期,2021年这款药的全球销售额高达91.34亿美元。预测分析,Stelara的销售额将逐步下跌,到2025年,其年销售额与2021年相比将有25%的下滑。目前,已有多家公司的仿制药进入三期临床阶段,其中就包括英国Hikma制药与中国百奥泰生物制药合作的BAT2206。

强生已采用多种手段来应对本次挑战,但后续管线相对薄弱。当前,强生销量最好的两款肿瘤新药Darzalex(兆科)、Imbruvica(依鲁替尼)2021年全球销售额分别为60.23亿美元、43.69亿美元,未来预计将保持5%-10%的年增长率,弥补空间有限。此外,公司后续管线也缺少爆款新药,预测显示到2030年,强生10年内新上市药年销售额仅60亿美元,如无重磅药品上市,将无法填补此次“专利悬崖”带来的空缺。

(二)辉瑞

2030年前,辉瑞 将有33款药物失去专利保护,包括与BMS合作的抗凝重磅药Eliquis(艾乐妥)、乳腺癌药物Ibrance(哌柏西利)、肺炎疫苗Prevnar 13、心肌病药物Vyndamax(维万心)以及与安斯泰来合作前列腺癌药物Xtandi(安可坦)等多款重磅药。这些药品与新冠疫情复必泰疫苗(Comirnaty)共同占据了2021年公司销售总额的74% ,随着疫情结束、各重磅专利陆续到期,辉瑞销售额或将面临断崖式下跌。

目前来看,除新冠药品外,辉瑞现有管线暂无法支撑公司度过新一轮“专利悬崖”。公司与礼来合作开发的止痛药Tanezumab在美国、欧盟上市遭拒,已终止临床开发;即将上市的特应性皮炎新药Cibinqo以及血友病药物PF-06838435等多款处在三期临床的新药预期年销售额都不及十亿美元。预计到2029年,除新冠药品外公司新药预计年销售额不足44亿美元 。

但值得一提的是,辉瑞从新冠产品上获得了巨额收入,复必泰疫苗2021年销售额高达367亿美元、特效药Paxlovid预计2022年也将带来235亿美元收入 ,加上其与葛兰素史克整合成立消费者健康合资企业,两家公司共计约可节省6.5亿美元,可以给予公司更大并购支持,有望帮助公司度过“专利悬崖”。目前,辉瑞已在并购方面有所安排,2021年以约22.6亿美元收购Trillium公司,获得两款CD47靶点的处于早期临床阶段的肿瘤药物;2022年以67亿美元收购Arena制药,瞄准用于多种炎症疾病的S1P调节剂etrasimod。

(三)礼来

礼来曾在2012年前后遭遇严重“专利悬崖”挑战,当时公司治疗精神分裂症治疗药品Zyprexa(再普乐)、抑郁症药物Cymbalta(欣百达)等多款重磅药品到期,再加上阿尔茨海默症新药Semagacestat三期临床失败,公司遭受重创,不得不通过大幅裁员、并购展开自救,礼来亚洲基金即在此时成立。

未来十年,礼来将再次面临核心药物Trulicity(度拉鲁肽)等多款核心产品专利到期,但礼来有望通过强劲的后续管线布局,平稳度过新一轮“专利悬崖”。2022年,公司二型糖尿病重磅药物Tirzepatide的FDA审核结果将于5月底揭晓,若上市成功,可为Trulicity专利到期提前做好补充,继续巩固公司在糖尿病市场的领先地位。同时,该药对于肥胖症的适应症试验也已进入三期临床阶段。另外一款阿尔茨海默症重磅药Donanemab已进入三期临床试验阶段,并获得FDA突破性疗法认定,有望于2022年底上市。目前,该药在我国的临床试验申请已获受理,后续市场前景十分广阔。

(四)阿斯利康

阿斯利康在2011至2017年经历了一轮专利悬崖,其间受降血脂药Crestor(可定)、胃药埃索美拉唑(Nexium)等重磅药物核心专利到期的影响,阿斯利康的销售业绩下降明显。作为应对,阿斯利康采取了战略性出售、并购等一系列措施,包括2013年以41亿美元收购BMS糖尿病部门,2016年将在研慢阻肺药物AZD7986以1.5亿美元转让给强生子公司,2017年以3.2亿美元出售肿瘤药物Zoladex的美加销售权等。此外,阿斯利康还进行了研发重组,将研发集中于英国剑桥、美国马里兰州-盖瑟斯堡和瑞典摩恩达尔三个地区,并将总部从伦敦迁到剑桥,以利用其一流的学术和临床生命科学研究环境。研发重组的内容还包括将研究的主要方向由化学药转为生物药,通过扩大现有的增长业务来重振公司,并通过收购来获得具有市场前景的新药。

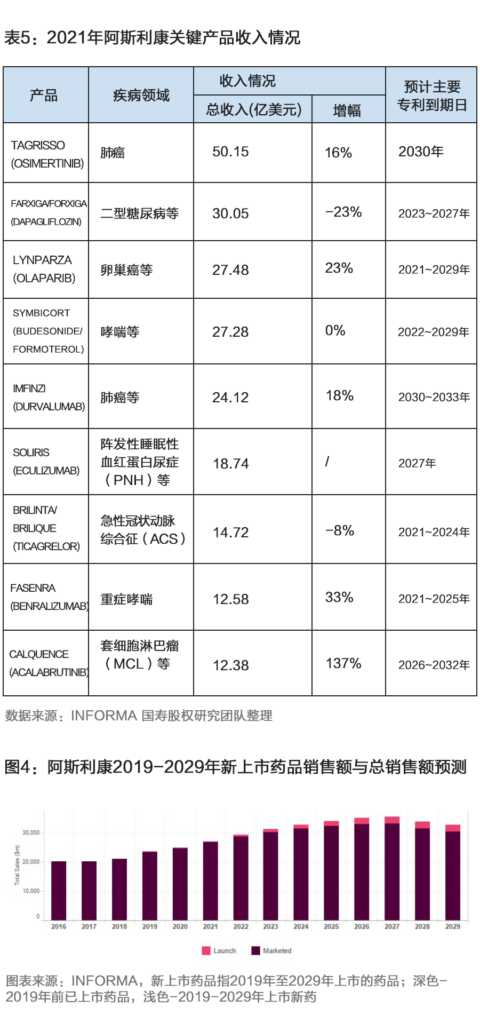

数据显示,2024-2027年前后,阿斯利康卵巢癌药物Lynparza等药品专利保护期将陆续结束,公司预计又将迎来一轮“专利悬崖”。近年来,阿斯利康陆续推出Enhertu(抗体偶联药)、Tagrisso(肺癌药物)等重磅新药,并积极开发药物不同适应症。同时,加速剥离传统药业务,将精力集中到肿瘤创新药研发上。2021年,肿瘤学药物的销售额已占到阿斯利康总销售额的36%。2021年7月,阿斯利康完成对罕见病药物公司Alexion收购,扩大罕见病业务领域。

(五)拜耳

2021年,拜耳最畅销的两款药品口服抗凝药Xaralto和眼科药物Eylea分别实现47.35亿欧元和29.18亿欧元销售收入,合计占制药部门销售收入41.70%、占拜耳总收入17.36%。2023-2026年前,Xaralto、Eylea核心专利将陆续到期,且当前多款仿制药已进入研发后期,拜耳面临严峻挑战。

拜耳新药组合包括前列腺癌新药物Nubeqa,心衰药物Vericiguat和糖尿病肾病药物Finerenone等。Nubeqa于2019年7月获得美国FDA批准,2021年2月在中国获批,2022年公布的三期临床数据表示,与推荐标准护理方案相比Nubeqa+多西他赛+ADT方案显著延长了总生存期、降低死亡风险。根据Informa预测,到2030年Nubeqa的销售额预计可达到10.5亿美元。此外,Vericiguat及Finerenone也分别于2021年01月和7月获FDA批准。

此外,拜耳也积极通过并购重组扩展研发管线。2020年10月,拜耳宣布收购专门从事基因疗法研究、开发和制造的公司AskBio,拓宽了细胞和基因疗法产品管线。2021年8月,拜耳收购小分子药物发现公司Vividio,获得Vividion专有发现平台的全部权利,包括新型化学蛋白质组学筛选技术、整合数据门户以及专有化学库。

三、“专利悬崖”预防及止损策略

(一)专利策略

专利策略是指企业通过在专利申请、维护、布局上进行管理,围绕核心产品构建多点布局、纵深保护的专利城墙,利用先进技术和专利制度提升企业的核心竞争力。一般来说,大多采取“基础专利”+“后续专利”的方式。后续专利开发主要有横向延伸和纵向开发两种策略。横向延伸策略是对药品基础专利的衍生产品、中间产品、新用途等外围技术申请专利,形成以基础专利为核心的专利网络。纵向开发策略是对基础专利的再创新,对基础专利的所有技术特征或者部分技术特征进行不同程度的改进研发而获得的专利。后续专利与基础专利的给合,具有更强的防御能力,能实质上延长技术保护期。

(二)管理战略

除专利策略外,市场战略在应对“专利悬崖”中也起着决定性作用,主要包括丰富产品及服务、合作与并购、营销转型、成本控制等。目前各大药企正积极将产品向特殊领域扩宽,包括个性化医疗服务、孤儿药品、特殊药品和生物药品开发。但新药研发是典型的资本和技术密集型科研工程,从融资、研发、临床试验,到获批上市和成功商业化,是一个耗资、耗时和高风险的过程。创新药的竞争不仅仅是临床优势的竞争,更重要的是商业化能力的竞争,合作与并购已成为跨国药企应对“专利悬崖”的重要策略。数据显示,美国FDA新批准药物中超60%是由小型生物技术研发公司或大学试验室开发的,即通过技术研发合作。大型制药公司更多作为资金方,与大学合作或收购生物技术公司。

值得注意的是,不同市场对于药品“专利悬崖”反应有很大差异,药企营销策略的选择也尤为重要。如,在药品集采实施前,我国市场仿制药几乎无法跟进口过期专利药相抗衡,进口药降价局面一直未能出现。数据显示,发达国家专利药以20%的数量占比实现80%的金额占比,通用药以80%的数量占比换取20%的金额占比;然而我国通用药在带量采购前占到的金额高达60%-65%。可见集采前,我国未形成有效的“专利悬崖”。2018年以来,国家先后组织六批药品带量采购,覆盖超230个药品,省级和省际联盟采购亦持续推开,采购品种均大幅降价,中选产品平均降幅超50%,“专利悬崖”也随之产生。

四、展望

他山之石,可以攻玉。“专利悬崖”无疑会对药企财务状况产生不利影响。对于产品线足够丰富的跨国药企而言,单品临崖一般不会对公司经营造成威胁;但对于单一产品突出或专注于单一市场的药企而言,很可能造成巨大伤害。我国作为世界第二大经济体,拥有全球最多的人口,推动医药创新,不仅仅是满足临床需求的社会问题,更是关系国家未来发展的战略性问题。通过创新填补临床空白、仿创实现临床替代,也是我国医药健康领域发展的重要方向。

(以上为根据公开资料整理,研究与发展中心供稿)

参考材料:

1.国家组织药品集采的逻辑原理和进展,中国医疗保险,2021年12月

2.李秋实,医疗投资:放弃“头部幻想”,拥抱全球创新和制造升级,财新网,2021年8月

3.孔祥钧、李仪琳,新《专利法》下药品专利权期限补偿制度解读,威科先行,2021年7月

4.刘友华,“专利悬崖”背景下制药业的危机及我国的应对,湘潭大学学报,2015年11月